הנפקות מוצלחות של צרפת וספרד הצליחו להרגיע את המשקיעים; קרן החילוץ האירופאית הודיעה כי למרות שהדירוג שלה הופחת ל +AA יש לה עדיין מספיק הון להתמודד עם המשבר; שאלה למשקיעים: מה חשוב יותר, המלצות אנליסטים ראשוניות או המלצות מעודכנות?

מאת אמיר כהנוביץ', כלכלן ראשי "כלל פיננסים"

מתחילת השנה אנחנו מפמפמים שוב ושוב את נושא האשראי בסין וב-3 בינואר כתבנו:

"הנושא העיקרי שמעסיק את המשקיעים בנוגע לסין הוא לא מה קורה עם הנדל"ן, החשמל או המזון, אלא האשראי. אם ברז האשראי בסין יהיה פתוח אז גם הנדל"ן, גם האורז, גם החשמל ומה שלא תרצו, כבר לא יהיה בעיה. שיעור האינפלציה בסין חזר לשליטה, סביב ה-4%, מרמה של 9%, מה שמאותת כי ב-2012 ברז האשראי צפוי להיות פתוח. כלומר, תיתכן שנה נוספת שסין תצלח בקלות".

ומרגע לרגע, ועם כל נתון נוסף שמגיע מסין, נראה שהתקווה וההערכות אכן מתגשמות. נתונים מהבוקר על האטה בסין (ל-8.9% ב-2011), לאחר נתונים על האטה בייבוא, עליה בכמות ההלוואות ועליה בכמות הכסף, משכנעים את המשקיעים שברז האשראי בכלכלה השנייה בגודלה בעולם, אכן יהיה פתוח השנה.

בורסות אסיה ואירופה הגיבו לידיעה בעליות, למרות המתנה מפחידה להנפקות של ספרד וקרן החילוץ האירופאית (EFSF).

כאילו לא היתה הפחתת דירוג מעולם

אם גם הורדות דירוג למדינות אירופה לא מצליחות כבר לזעזע את המשקיעים, ממה כבר נשאר לפחד?

לאחר שביום שישי האחרון הפחיתה סוכנות הדירוג S&P את דירוגי האשראי של 9 מתוך 16 מדינות גוש, היורו טיפסו התשואות עליהן. לא עזרו ההסברים שהורדת הדירוג הייתה צפויה, המשקיעים נלחצו, בין השאר מתוך דאגה לקרן החילוץ האירופאית (ה-EFSF), שנשענת על דירוגי המדינות.

אלא שלאותן הורדות דירוג כבר לא נשאר זכר. התשואות של צרפת, ספרד ואיטליה למשל, כבר חזרו את כל הדרך למטה. צרפת 10 שנים ל-2.97%, איטליה ל-6.45%, וספרד ל-5.1%. מה שהצליח להרגיע את המשקיעים הם בין השאר, הנפקה מוצלחת אתמול של צרפת והבוקר של ספרד, והודעת קרן החילוץ האירופאית (ה-EFSF) מהבוקר, לפיה למרות שהדירוג שלה הופחת ל +AA יש לה עדיין מספיק הון להתמודד עם המשבר. זוהי עוד דוגמה לכך שלפעמים הנזק מאי הוודאות גבוה מהאמת המרה. אבל בואו נראה אותה מנפיקה היום ובואו נראה אותה מסיימת את הסאגה סביב יוון.

יוון היא מקור לצרבת לכל גוש היורו

בחודש אוקטובר הקרוב יוון תיכנס לשנת המיתון החמישית ברציפות. בחודש אוקטובר האחרון הסכימו הפוליטיקאים האירופאים לתספורת של 50% לחוב היווני, אך הם לא מצליחים לממש את ההחלטה.

עד לסוף השבוע מצפים המשקיעים לתוצאות. שעון החול של יוון מורה על תאריך ה-20 במרץ כ"דד ליין", כשאז תידרש יוון לפרוע חובות של 14.4 מיליארד יורו, כסף שאין לה.

ברקע, הבנק המרכזי האירופי אומנם הצליח להקטין משמעותית את הלחצים הפיננסיים המיידיים בגוש, אבל הבעיה הבסיסית של חוסר איזון פנימי בין המדינות, נשארה. גרמניה מסרבת להכיר בעודף בחשבון השוטף שלה כבעיה, ומסיטה את כל המאמצים והדיון ליורו, כשהיא נחושה כמעט בכל מחיר לשמור על שער החליפין בין המדינות קבוע. היורו יחזיק את זה?

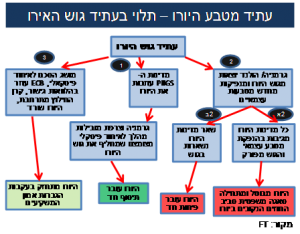

תרחישים לעתיד מטבע היורו

היורו מתחזק הבוקר מול רוב המטבעות המובילים בעולם, למרות הורדות הדירוג ביבשת. הפייננשל טיימס הציג סכמה הממחישה את האפשרויות העיקריות לעתיד היורו (מצורפת).

עכשיו נשאר לכם לחשוב אילו מבין התרחישים הוא הסביר. להערכתנו התרחיש הסביר ביותר הוא תרחיש מספר 3, בו מושג הסכם לאיחוד פיסקלי, תרחיש שלהערכתנו סביר רק בגלל שכל האחרים פשוט גרועים עד קטסטרופליים. אחריו לפי הסבירות לתרחישים: 1, 2ב ו-2א.

אסטרטגיית השקעה – האם כדאי להשקיע לפי המלצות אנליסטים?

למניית אפל יש יותר אנליסטים – שממליצים לקנות אותה מאשר למכור – מכל מניה אחרת בבורסה (עפ"י נתוני תומסון רויטרס). למרבה הצער, עדויות היסטוריות מראות כי למרות ההמלצות הרבות, מניות מומלצות לא משיגות בממוצע תשואות גבוהות יותר.

מחקר של בכיר לשעבר בגולדמן זקס ומרצה למימון באוניברסיטת טורנטו, מציע דרך להבין לאילו המלצות "קניה" להקשיב ומאילו להתעלם. המחקר מתבסס על עבודה שפורסמה לפי 16 שנה במגזין לכלכלה. אותה עבודה הפרידה בין המלצות ראשוניות של אנליסטים למניה, לבין שינויי המלצה (המלצה ששונתה לאחר מספר חודשים).

המלצות ששונו נמצאו חשובות יותר מהמלצות ראשוניות. אחד ההסברים לכך הוא שבפעם הראשונה שאנליסט בונה הערכת שווי, הוא בונה תזרים מזומנים בסיסי, שמתבסס על הנחות שאין באפשרותו לדעת. לעומת זאת, שינוי תחזית, שמתבסס על צפי לשינוי, אפילו קל, בהנחות עשוי להביא לשינוי משמעותי במחיר.

המחקר מראה גם כי כדי לנצל את אותם שינויי המלצה יש לפעול במהירות, "שינוי המלצה הוא כמו חלב. אם לא שותים אותו מייד, הוא מתקלקל". מניות נוטות להיסחף בכיוון שינוי ההמלצה במשק זמן מוגבל של שבועות עד חודשים, לא שנים! שנית, המלצת "מכירה" מצליחה לצפות את הנולד הרבה יותר טוב מהמלצת "קניה", כנראה בגלל שהאנליסטים לא רוצים להכעיס חברות ומשקיעים.

החוקרים חישבו ומצאו כי מי שהיה פועל לפי שינויי המלצות של אנליסטים בתקופה שנבדקה, בין 1994 ל-2007, והיה מחזיק את הנייר לתקופה קצרה של חודש בלבד, ולהיפך עם הורדת תחזית, היה משיג תשואה שנתית שוטפת של יותר מ-45%, הרבה מעבר לתשואת המדד עצמו.

לראשונה – סוחרי האג"ח הגדולים מחזיקים יותר ממשלתיות מקונצרניות

לראשונה, נתונים של 21 סוחרי האג"ח הגדולים בוול-סטריט, אלה שסוחרים ישירות מול הפד, מראים כי אלה מחזיקים 74.7 מיליארד דולר של אג"ח ממשלתיות לעומת 61 מיליארד דולר של אג"ח קונצרניות. האם העדר נזכר מאוחר מידי?

אג"ח ממשלתי – "תשואה של-26% בשנה או שנלך לפדיון"

על פי חברת המחקר, מורנינגסטאר, תיק של אג"ח ממשלתי אמריקאי במח"מ של 20 שנה עלה בשנה שעברה ב- 28%, אפילו טוב יותר מהתשואה שהשיג בשנת 2008 המקוללת 26%. האם ב-2012 יש שוב סיכוי לתשואות יפות כאלה?

בשביל זה צריך שהתשואה ל-10 שנים תרד מתחת לרמה של 1.05%. עם הכלכלה ההזויה של היום זה תרחיש אולי לא סביר, אבל גם לא בלתי אפשרי. גם מה הסיכון? הרי בתרחיש הכי גרוע נחכה לפדיון ונקבל את התשואה הגלומה של 1.9% (באג"ח ל-10 שנים). אז זהו, שלא ממש.

יש עוד סיכון אחד שאנחנו לא אוהבים לשמוע עליו (מלבד הסיכון לחדלות פירעון בארה"ב שלא כל כך קיים). זהו הסיכון האינפלציוני. למעשה, אג"ח ממשלתית צמודה לשנתיים כבר מגלמת הפסד שנתי ריאלי של 1.5%. אם מסתכלים על ההיסטוריה, הפסד ריאלי מתמשך הוא ממש לא דבר בלתי אפשרי. משנת 1942 עד 1951, איבדו המשקיעים באג"ח ממשלתי במח"מ של 5 שנים בממוצע 4.5% ריאליים כל שנה (על פי נתוני מורנינגסטאר). זה בטח לא נעים. נכון, הסיכון לאינפלציה מתפרצת נראה היום נמוך, אבל אי אפשר להתעלם משלל נתונים כגון ירידה בשיעור האבטלה בארה"ב בחודש דצמבר ל-8.5% וזינוק במדד אמון הצרכנים מ-69.9 נק' ל-74 נק'. לעומת, זאת ניתן לקבל היום עבור מעט יותר סיכון תשואות גבוהות באג"ח קונצרניות, שהפער בינן לבין הממשלתיות קפץ.

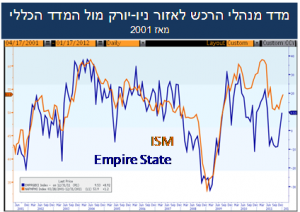

היום- מדד התעשייה לאזור ניו-יורק

אחד מהאינדיקטורים המקדימים החשובים ביותר הוא מדד מנהלי הרכש בתעשייה. היום יפורסם המדד הזה לאזור ניו-יורק שהוא מקדים את האינדיקטור המקדים. עם זאת, שימו לב שבגרף המצורף נחלש המתאם בין השניים בתקופה האחרונה. ממוצע התחזיות לנתון הוא לעליה מרמה של 9.53 נק' ל-11 נק'. להערכתנו אכן יש סיכוי גבוה לעליה, בעיקר על רקע צפי להגדלת מלאים בתעשייה.

Uris

18 בינואר 2012 @ 5:12

Thank. Intresting. Especially the research about the analysts.